ここでは贈与の基礎を学びます。

一通り学びたい方は、上から順にご覧ください。

項目ごとにご覧になりたい方は目次より項目をクリックすると指定の項目にジャンプすることが出来ます。

目次

11. 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税

1. 贈与とは

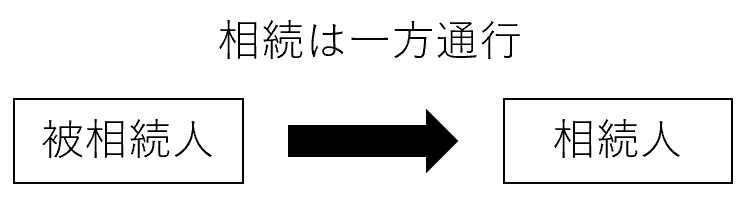

相続は、下図のとおり被相続人から相続に対して、一方通行で行われます。

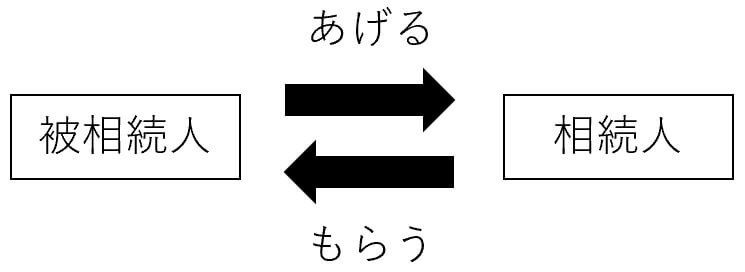

贈与は、無償で財産を「あげる」、「もらう」というお互いの意思の合意で成立する契約です。

あげる人を贈与者、もらう人を贈与者といいます。

生前贈与は、遺産分割の際には、特別受益にあたりますので、節税だけを考えて行うのではなく、遺産分割も考え行いましょう。

2. 贈与の種類

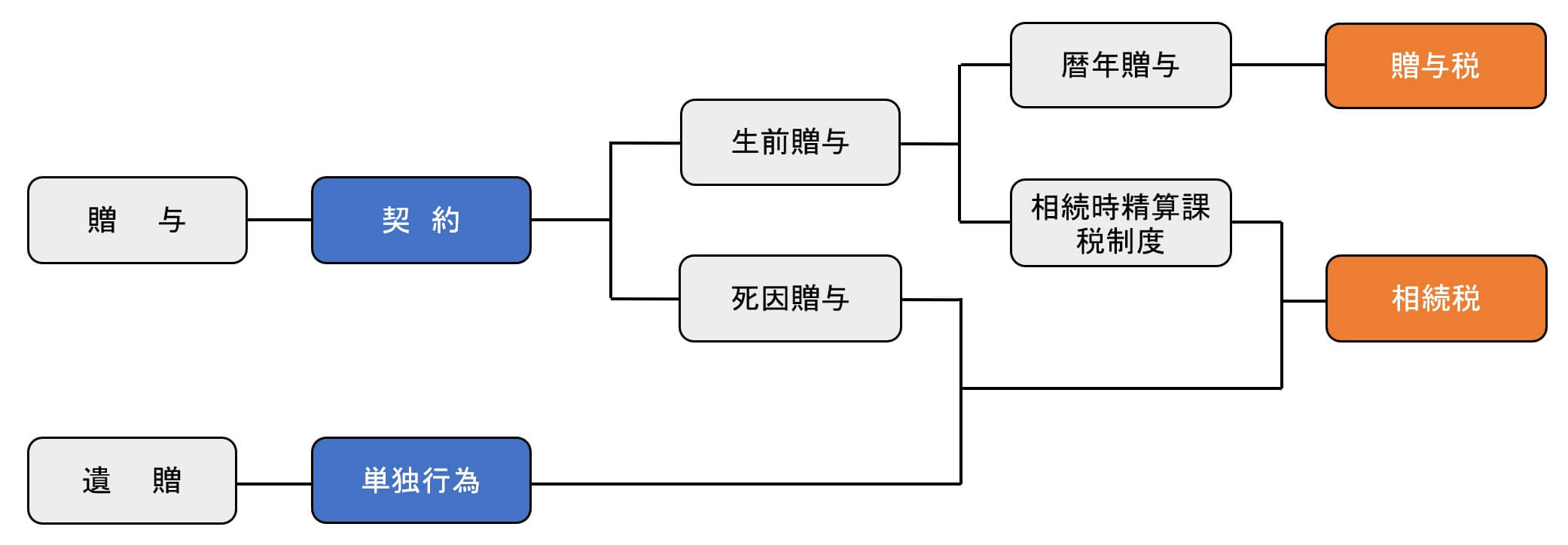

贈与は、暦年贈与、相続時精算課税制度、死因贈与、遺贈などがあります。生前贈与は、暦年贈与と相続時精算課税制度になります。

暦年贈与は、主に節税対策として利用され、相続時精算課税制度は、主に分割対策として利用されます。

3. 暦年贈与

暦年贈与とは、贈与の課税方式の1つで、暦年課税ともいいます。

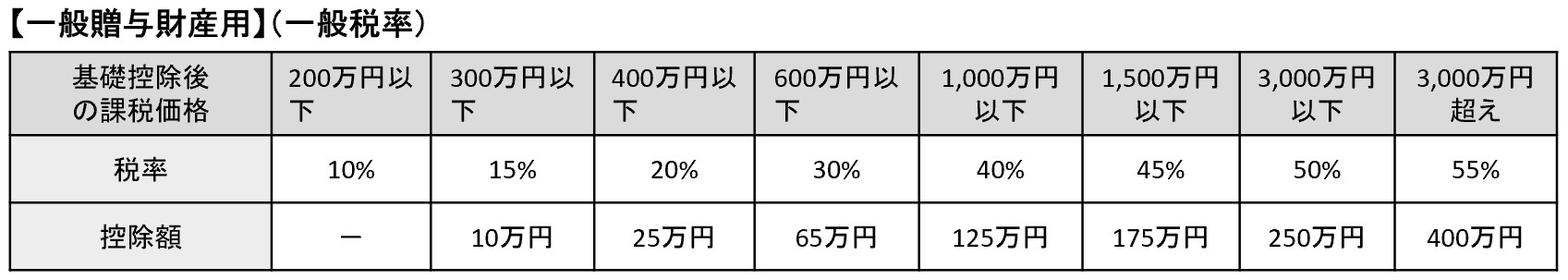

贈与税の額は、年間(1月1日から12月31日)110万円を控除した額に税率を乗じ、控除額を引きます。

暦年贈与には、一般贈与と特例贈与があり、下表は一般贈与の税率の速算表となります。

3-1 特例贈与

特例贈与は、直系尊属(祖父母や父母など)から、その年の1月1日において20歳以上の者(子・孫など)※への贈与税の計算に使用します。

※ 「その年の1月1日において20歳以上の者(子・孫など)」とは、贈与を受けた年の1月1日現在で20歳以上の直系卑属のことをいいます。

例えば、祖父から孫への贈与、父から子への贈与などに使用します。(夫の父からの贈与等には使用できません)

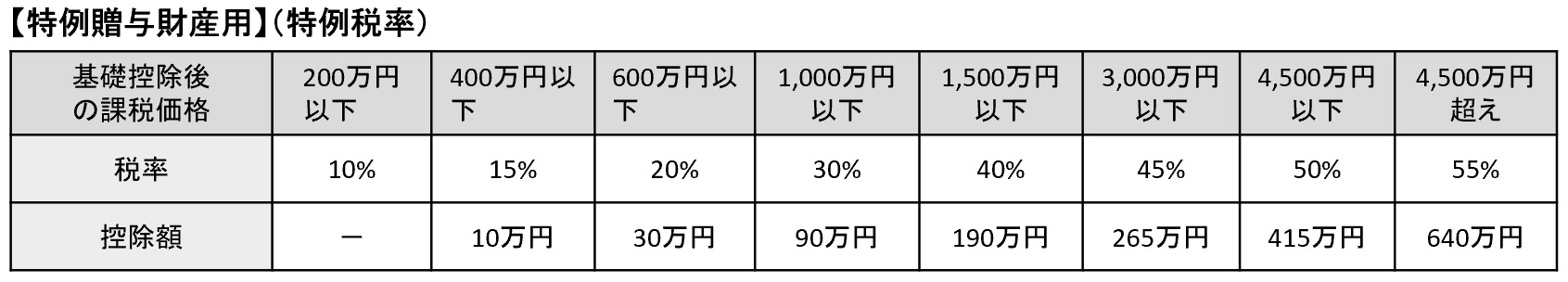

下表は、特例贈与の税率の速算表となります。

4. 相続時精算課税制度

相続時精算課税制度は、2,500万円の特別控除があり、同一の父母または祖父母からの贈与において限度額に達するまで何回でも控除することができます。2,500万円までの贈与には贈与税がかかりません。

60歳以上の父母または祖父母から20歳以上の子・孫への生前贈与について、子・孫の選択により利用できます。ただし、相続時精算課税制度は、一度選択したら取り消すことはできません。

贈与額が2,500万円を超えた場合には、超えた額に対して一律20%の贈与税が課税されます。

2,500万円までは、贈与時に贈与税はかかりませんが、相続時に全額相続財産として計算されるので、節税効果は無く、大きな財産を生前に渡したいという理由がある場合に主に利用します。

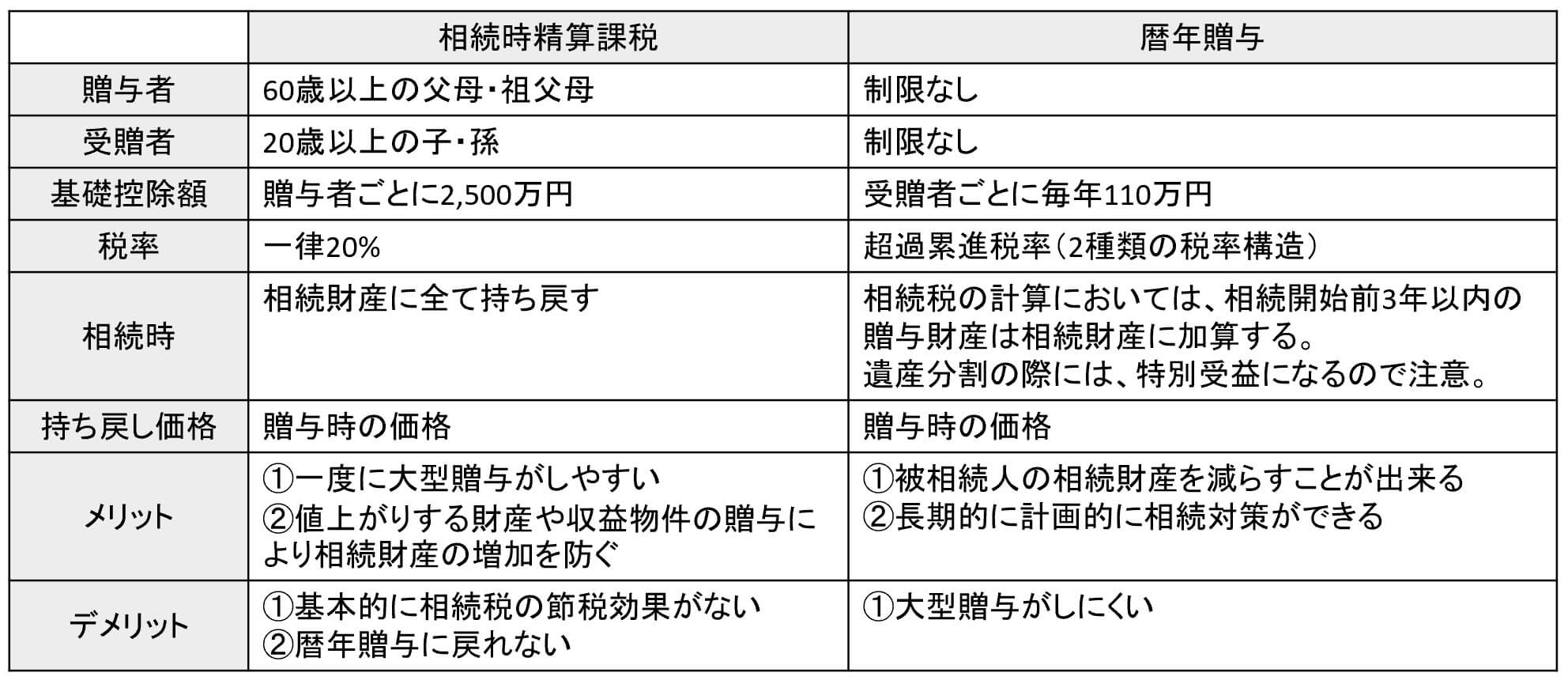

5. 暦年贈与と相続時精算課税制度の比較

6. 死因贈与

死因贈与とは、「自分が死んだらA土地を与える」というような死によって効力が発生する契約で、遺言書による遺贈に似ていますが、贈与を受ける側との間の合意が必要です。

贈与の執行人を定めておくことにより、相続人等の承諾や印鑑を受領することなく執行人の権限で手続きを行うことができ、所有権を確実に移転することができます。

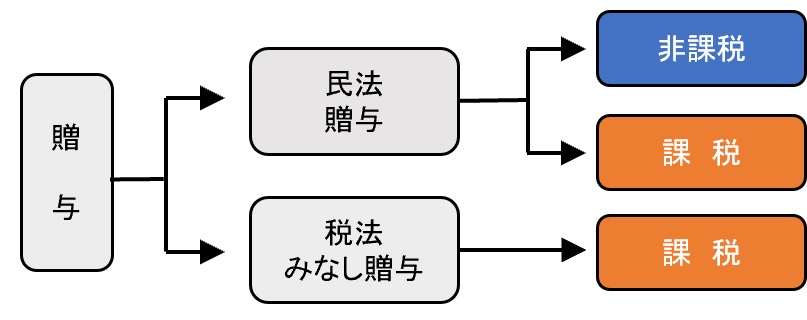

7. 贈与の課税関係

贈与には、民法上の贈与と税法上の贈与があります。

贈与税の非課税になる財産は、

① 扶養義務者から通常必要と認められる生活費教育費のための贈与制度

② 社交場必要と認められる講演、お中元、お歳暮、祝い金等

③林に際しての財産分与

④法人からの贈与(贈与税ではなく所得税

※扶養義務者

①配偶者②直系血族及び兄弟姉妹③三親等内で生活一にする者

7-1 みなし贈与

贈与でなくても同様な経済的利益を受けた場合、贈与とみなされ贈与税がかかります。本来贈与は、『あげる』、『もらう』という契約行為ですが、みなし贈与は、本人の意思はなくても、課税されるので注意。

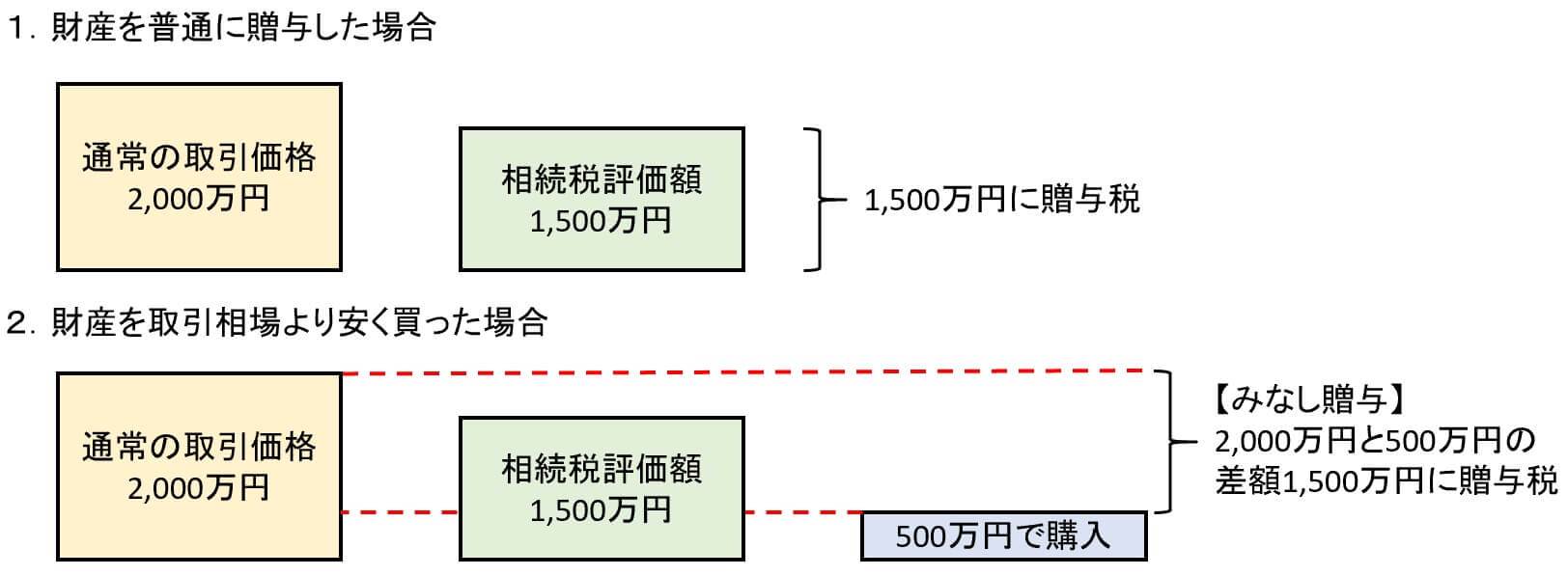

ケース 贈与をしてもらうと贈与税がかかるので、親から安く土地を買った。

ポイント 時価2,000万円の土地を子に500万円で売買したとします。売買代金は支払っているので、民法上の贈与ではないが、子は土地を時価の半分以下で買って1,500万円ほど経済的利益を得ています。売買であっても、時価より安い金額で取引があった場合、安く買った人には贈与税がかかります。

つまり、子には1,500万円に対して贈与税がかかります。

個人から著しく低い価額の対価で財産を譲りうけた場合には、その財産の時価と支払った対価との差額に相当する金額は、財産を譲渡した人から贈与により取得したものとみなされます。

8. 夫婦の間で居住用の不動産を贈与したときの配偶者控除

婚姻期間が20年以上の夫婦の間で、居住用不動産又は居住用不動産を取得するための金銭の贈与が行われた場合、基礎控除110万円のほかに最高2,000万円まで控除(配偶者控除)できるという特例です。

8-1 特例を受けるための適用要件

① 夫婦の婚姻期間が20年を過ぎた後に贈与が行われたこと

② 配偶者から贈与された財産が、 居住用不動産であること又は居住用不動産を取得するための金銭であること

③ 贈与を受けた年の翌年3月15日までに、贈与により取得した居住用不動産又は贈与を受けた金銭で取得した 居住用不動産に、贈与を受けた者が現実に住んでおり、その後も引き続き住む見込みであること

注1 「居住用不動産」とは、専ら居住の用に供する土地若しくは土地の上に存する権利又は家屋で国内にあるものをいいます。

注2 配偶者控除は同じ配偶者からの贈与については一生に一度しか適用を受けることができません。

9. 直系尊属から住宅取得等資金の贈与を受けた場合の非課税

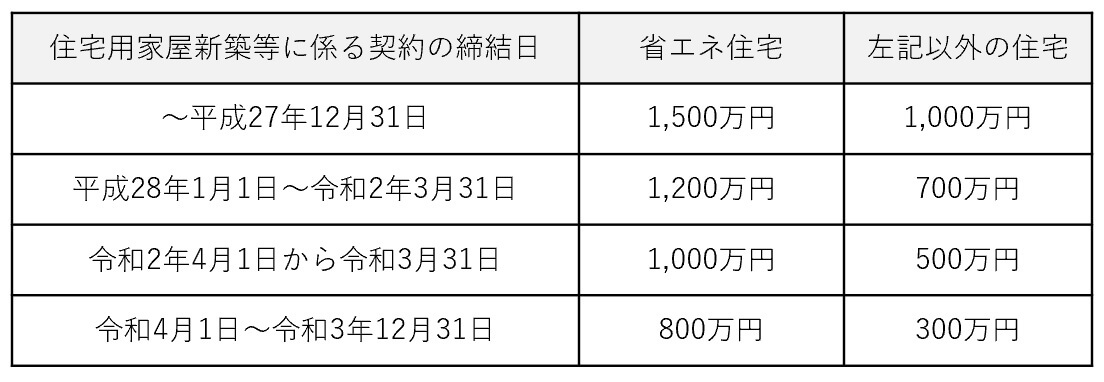

平成27年1月1日から令和3年12月31日までの間に、父母や祖父母など直系尊属からの贈与により、自己の居住の用に供する住宅用の家屋の新築、取得又は増改築等(以下「新築等」といいます。)の対価に充てるための金銭(以下「住宅取得等資金」といいます。)を取得した場合において、一定の要件を満たすときは、次の非課税限度額までの金額について、贈与税が非課税となります(以下、「非課税の特例」といいます。)。

9-1 非課税限度額

受贈者ごとの非課税限度額は、次のイ又はロの表のとおり、新築等をする住宅用の家屋の種類ごとに、受贈者が最初に非課税の特例の適用を受けようとする住宅用の家屋の新築等に係る契約の締結日に応じた金額となります。

イ 下記ロ以外の場合

ロ 住宅用の家屋の新築等に係る対価等の額に含まれる消費税等の税率が10%である場合

注1 既に非課税の特例の適用を受けて贈与税が非課税となった金額がある場合には、その金額を控除した残額が非課税限度額となります(一定の場合を除きます。)。ただし、上記ロの表における非課税限度額は、平成31年3月31日までに住宅用の家屋の新築等に係る契約を締結し、既に非課税の特例の適用を受けて贈与税が非課税となった金額がある場合でも、その金額を控除する必要はありません。

また、平成31年4月1日以後に住宅用の家屋の新築等に係る契約を締結して非課税の特例の適用を受ける場合の受贈者ごとの非課税限度額は、上記イ及びロの表の金額のうちいずれか多い金額となります。

注2 「省エネ等住宅」とは、省エネ等基準(①断熱等性能等級4若しくは一次エネルギー消費量等級4以上であること、②耐震等級(構造躯体の倒壊等防止)2以上若しくは免震建築物であること又は③高齢者等配慮対策等級(専用部分)3以上であること)に適合する住宅用の家屋であるものをいいます。

注3 個人間の売買で、建築後使用されたことのある住宅用の家屋(中古住宅)を取得する場合には、原則として消費税等がかかりませんので上記ロの表には該当しません。

9-2 受贈者の要件

次の要件の全てを満たす受贈者が非課税の特例の対象となります。

① 贈与を受けた時に贈与者の直系卑属(贈与者は受贈者の直系尊属)であること。

注 配偶者の父母(又は祖父母)は直系尊属には該当しませんが、養子縁組をしている場合は直系尊属に該当します。

② 贈与を受けた年の1月1日において、20歳以上であること。

③ 贈与を受けた年の年分の所得税に係る合計所得金額が2,000万円以下であること。

④ 平成21年分から平成26年分までの贈与税の申告で「住宅取得等資金の非課税」の適用を受けたことがないこと(一定の場合を除きます。)。

➄ 自己の配偶者、親族などの一定の特別の関係がある人から住宅用の家屋の取得をしたものではないこと、又はこれらの方との請負契約等により新築若しくは増改築等をしたものではないこと。

⑥ 贈与を受けた年の翌年3月15日までに住宅取得等資金の全額を充てて住宅用の家屋の新築等をすること。

注 受贈者が「住宅用の家屋」を所有する(共有持分を有する場合も含まれます。)ことにならない場合は、この特例の適用を受けることはできません。

⑦ 贈与を受けた時に日本国内に住所を有していること(受贈者が一時居住者であり、かつ、贈与者が一時居住贈与者又は非居住贈与者である場合を除きます。)。

なお、贈与を受けた時に日本国内に住所を有しない人であっても、一定の場合には、この特例の適用を受けることができます。

⑧ 贈与を受けた年の翌年3月15日までにその家屋に居住すること又は同日後遅滞なくその家屋に居住することが確実であると見込まれること。

注 贈与を受けた年の翌年12月31日までにその家屋に居住していないときは、この特例の適用を受けることはできません。

9-3 住宅用の家屋の新築、取得又は増改築等の要件

「住宅用の家屋の新築」には、その新築とともにするその敷地の用に供される土地等又は住宅の新築に先行してするその敷地の用に供されることとなる土地等の取得を含み、「住宅用の家屋の取得又は増改築等」には、その住宅の取得又は増改築等とともにするその敷地の用に供される土地等の取得を含みます。

また、対象となる住宅用の家屋は日本国内にあるものに限られます。

① 新築又は取得の場合の要件

①-1 新築又は取得した住宅用の家屋の登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が50㎡以上240㎡以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること。

①-2 取得した住宅が次のいずれかに該当すること。

①-2-1 建築後使用されたことのない住宅用の家屋

①-2-2 建築後使用されたことのある住宅用の家屋で、その取得の日以前20年以内(耐火建築物の場合は25年以内)に建築されたもの

注 耐火建築物とは、登記簿に記録された家屋の構造が鉄骨造、鉄筋コンクリート造又は鉄骨鉄筋コンクリート造などのものをいいます。

①-3 建築後使用されたことのある住宅用の家屋で、地震に対する安全性に係る基準に適合するものであることにつき、一定の書類により証明されたもの

①-4 上記①-2及び①-3のいずれにも該当しない建築後使用されたことのある住宅用の家屋で、その住宅用の家屋の取得の日までに同日以後その住宅用の家屋の耐震改修を行うことにつき、一定の申請書等に基づいて都道府県知事などに申請をし、かつ、贈与を受けた翌年3月15日までにその耐震改修によりその住宅用の家屋が耐震基準に適合することとなったことにつき一定の証明書等により証明がされたもの

② 増改築等の場合の要件

②-1 増改築等後の住宅用の家屋の登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が50㎡以上240㎡以下で、かつ、その家屋の床面積の2分の1以上に相当する部分が受贈者の居住の用に供されるものであること。

②-2 増改築等に係る工事が、自己が所有し、かつ居住している家屋に対して行われたもので、一定の工事に該当することについて、「確認済証の写し」、「検査済証の写し」又は「増改築等工事証明書」などの書類により証明されたものであること。

②-3 増改築等に係る工事に要した費用の額が100万円以上であること。また、増改築等の工事に要した費用の額の2分の1以上が、自己の居住の用に供される部分の工事に要したものであること。

10. 直系尊属から教育資金の一括贈与を受けた場合の非課税

平成25年4月1日から令和3年3月31日までの間に、30歳未満の方(以下「受贈者」といいます。)が、教育資金に充てるため、金融機関等との一定の契約に基づき、受贈者の直系尊属(父母や祖父母など。以下「贈与者」といいます。)から①信託受益権を取得した場合、②書面による贈与により取得した金銭を銀行等に預入をした場合又は③書面による贈与により取得した金銭等で証券会社等で有価証券を購入した場合には、その信託受益権又は金銭等の価額のうち1,500万円までの金額に相当する部分の価額については、取扱金融機関の営業所等を経由して教育資金非課税申告書を提出することにより、受贈者の贈与税が非課税となります※1。

なお、契約期間中に贈与者が死亡した場合には、原則として※2、その死亡日における非課税拠出額※3から教育資金支出額※4 (学校等以外の者に支払われる金銭については、500万円を限度。)を控除した残額のうち、その死亡前3年以内にその贈与者から取得した信託受益権等の価額でこの非課税制度の適用を受けたものに対応する金額(以下「管理残額」といいます。)を、贈与者から相続等により取得したこととされます。

また、受贈者が30歳に達するなどにより教育資金口座に係る契約が終了した場合には、非課税拠出額から教育資金支出額を控除(管理残額がある場合には、管理残額も控除します。)した残額があるときは、その残額はその契約終了時に贈与があったこととされます。

※1 信託受益権又は金銭等を取得した日の属する年の前年分の受贈者の所得税に係る合計所得金額が1,000万円を超える場合には、この非課税制度の適用を受けることができません (平成31年4月1日以後に取得する信託受益権又は金銭等に係る贈与税について適用されます。)。

※2 贈与者の死亡日において受贈者が23歳未満である場合や平成31年4月1日以後に取得した信託受益権又は金銭等がない場合など、一定の場合には相続等により取得したこととされません。

※3 「非課税拠出額」とは、教育資金非課税申告書又は追加教育資金非課税申告書にこの非課税制度の適用を受けるものとして記載された金額の合計額(1,500万円を限度とします。)をいいます。

※4 「教育資金支出額」とは、金融機関等の営業所等において、教育資金の支払の事実を証する書類等(領収書等)により教育資金の支払の事実が確認され、かつ、記録された金額の合計額をいいます。

10-1 教育資金の範囲

① 学校等に対して直接支払われる次のような金銭をいいます。

①-1 入学金、授業料、入園料、保育料、施設設備費又は入学(園)試験の検定料など

①-2 学用品の購入費、修学旅行費や学校給食費など学校等における教育に伴って必要な費用など

② 学校等以外の者に対して直接支払われる次のような金銭で教育を受けるために支払われるものとして社会通念上相当と認められるものをいいます。

②-1 役務提供又は指導を行う者(学習塾や水泳教室など)に直接支払われるもの

②-1-1 教育(学習塾、そろばんなど)に関する役務の提供の対価や施設の使用料など

②-1-2 スポーツ(水泳、野球など)又は文化芸術に関する活動(ピアノ、絵画など)その他教養の向上のための活動に係る指導への対価など

②-1-3 ②-1-1の役務の提供又は②-1-2の指導で使用する物品の購入に要する金銭

②-2 ②-1以外(物品の販売店など)に支払われるもの

②-2-1 ①-2に充てるための金銭であって、学生等の全部又は大部分が支払うべきものと学校等が認めたもの

②-2-2 通学定期券代、留学のための渡航費などの交通費

注 令和元年7月1日以後に支払われる上記②-1-1~②-1-3の金銭で、受贈者が23 歳に達した日の翌日以後に支払われるものについては、教育訓練給付金の支給対象となる教育訓練を受講するための費用に限ります。

11. 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税

平成27年4月1日から令和3年3月31日までの間に、20歳以上50歳未満の方(以下「受贈者」といいます。)が、結婚・子育て資金に充てるため、金融機関等との一定の契約に基づき、受贈者の直系尊属(父母や祖父母など。以下「贈与者」といいます。)から①信託受益権を付与された場合、②書面による贈与により取得した金銭を銀行等に預入をした場合又は③書面による贈与により取得した金銭等で証券会社等で有価証券を購入した場合には、信託受益権又は金銭等の価額のうち1,000万円までの金額に相当する部分の価額については、取扱金融機関の営業所等を経由して結婚・子育て資金非課税申告書を提出することにより贈与税が非課税となります※1。

なお、契約期間中に贈与者が死亡した場合には、死亡日における非課税拠出額※2から結婚・子育て資金支出額※3(結婚に際して支払う金銭については、300万円を限度とします。)を控除した残額(以下「管理残額」といいます。)を、贈与者から相続等により取得したこととされます。

また、受贈者が50歳に達することなどにより、結婚・子育て口座に係る契約が終了した場合には、非課税拠出額から結婚・子育て資金支出額を控除(管理残額がある場合には、管理残額も控除。)した残額があるときは、その残額はその契約終了時に贈与があったこととされます。

※1 信託受益権又は金銭等を取得した日の属する年の前年分の所得税に係る合計所得金額が1,000万円を超える場合には、この非課税制度の適用を受けることができません(平成31年4月1日以後に取得する信託受託権又は金銭等に係る贈与税について適用されます。)。

※2 「非課税拠出額」とは、結婚・子育て資金非課税申告書又は追加結婚・子育て資金非課税申告書にこの制度の適用を受けるものとして記載された金額の合計額(1,000万円を限度とします。)をいいます。

※3 「結婚・子育て資金支出額」とは、取扱金融機関の営業所等において、結婚・子育て資金の支払の事実を証する書類(領収書等)により結婚・子育て資金の支払の事実が確認され、かつ、記録された金額の合計額をいいます。

11-1 結婚・子育て資金の範囲

結婚・子育て資金とは、次に掲げる金銭をいいます。

① 結婚に際して支払う次のような金銭(300万円を限度とします。)をいいます。

①-1 挙式費用、衣装代等の婚礼(結婚披露)費用(婚姻の日の1年前の日以後に支払われるもの)

①-2 家賃、敷金等の新居費用、転居費用(一定の期間内に支払われるもの)

② 妊娠、出産及び育児に要する次のような金銭をいいます。

②-1 不妊治療・妊婦健診に要する費用

②-2 分べん費等・産後ケアに要する費用

②-3 子の医療費、幼稚園・保育所等の保育料(ベビーシッター代を含む)など