ここでは生命保険について学びます。

一通り学びたい方は、上から順にご覧ください。

項目ごとにご覧になりたい方は目次より項目をクリックすると指定の項目にジャンプすることが出来ます。

目次

1. 生命保険の基本用語

①保険契約者

保険契約をした人で、契約のさまざまな権利と保険料の支払い義務を持つ人

②被保険者

生死・病気・ケガなど保険の対象となっている人

③受取人

保険金・給付金・年金などを受け取る人

④保険料

契約者が保険会社に支払うお金

➄保険金

被保険者の死亡・高度障害状態・満期などの時に保険会社から受取人に支払われるお金

2. 生命保険の種類と内容

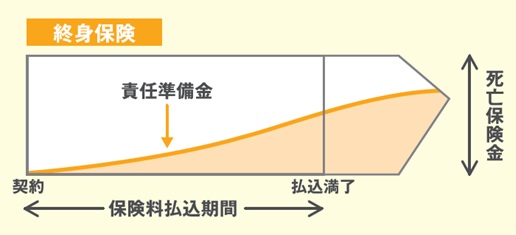

2-1 終身保険

死亡・高度障害の保障が一生涯続き死亡時に保険金が支払われる保険。保険期間が終身なので、途中で解約しない限り保険金はいつか必ず支払われることになる。

必ず支払いがあるため、保険会社はまとまった責任準備金を積み立てている。そのため一定期間預けると解約返戻金もまとまった金額になる。

※責任準備金:将来の保険金支払いに備えて、保険業法によって義務づけられている積立金のこと

※解約返戻金:保険契約を解約した場合に契約者に払い戻される金額のこと

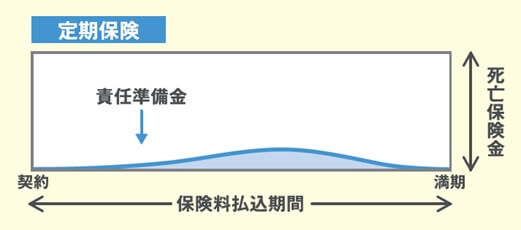

2-2 定期保険

保険期間内に被保険者が死亡または高度障害になった場合に保険金が支払われる保険。保険料は掛け捨てで満期保険金はないが、同じ保険金額の終身保険より保険料が割安になる。

保険金額の増減により、平準型、逓増型、逓減型がある。また、保険期間については全期型と更新型がある。

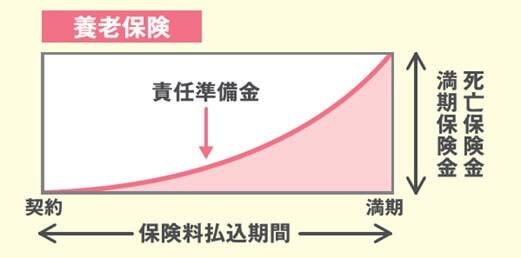

2-3 養老保険

一定の保険期間を決めて、保険期間内に死亡・高度障害になれば死亡保険金または高度障害保険金が、満期まで生存していれば満期保険金が支払われる。保険料の大部分が積み立てに回される貯蓄性の高い保険である。

3. 相続時の生命保険の取り扱い

3-1 遺産分割

原則として、遺産分割の対象ではありません。遺産分割の対象ではありませんので、遺留分の対象にもなりません。

例)本来の相続財産 6,000万円 法定相続人 子3人

・生命保険に加入していない場合

6,000万円×1/3 = 2,000万円

・1,500万円の生命保険に加入している場合

(6,000万円-1,500万円) = 4,500万円

4,500万円×1/3 = 1,500万円

ただし、それが『通常ありえないほどの不公平』な場合は遺留分の計算に含める、という裁判所の判断が出たこともあります。

3-2 相続税の取り扱い

みなし相続財産として相続財産に組み入れます。

ただし、500万円×法定相続人が非課税枠になります。

例)法定相続人 3人の場合

500万円×3 =1,500万円(生命保険の非課税枠)

生命保険の非課税枠を使った効果

例) 相続財産が9,000万円、相続人が子3人、だった場合

・ 生命保険を使わなかった場合

9,000万円-(3,000万円+600万円×3)=4,200万円 ・・・ 課税財産

4,200万円×1/3=1,400万円 ・・・ 一人あたりの課税財産

1,400万円×15%-50万円=160万円 ・・・ 相続税計算

160万円×3=480万円 ・・・ 相続税の合計

・ 生命保険を使った場合

9,000万円-(3,000万円+600万円×3)-(500万円×3)=2,700万円 ・・・ 課税財産

2,700万円×1/3=900万円 ・・・ 一人あたりの課税財産

900万円×10%=90万円 ・・・ 相続税計算

90万円×3=270万円 ・・・ 相続税の合計

・ ポイント

生命保険を使った場合と使わなかった場合の相続税の差額210万円

4. 生命保険の課税関係

入院給付金など非課税となる一定の給付を除いて、保険金を受け取った場合は、保険の種類や契約形態(契約者、被保険者、受取人の関係)により、相続税・所得税・贈与税のいずれかの対象となる。