ここでは相続の基礎を学びます。

一通り学びたい方は、上から順にご覧ください。

項目ごとにご覧になりたい方は目次より項目をクリックすると指定の項目にジャンプすることが出来ます。

また、資料をお無料でプレゼントしていますのでお気軽にご活用ください。

目次

0. 相続税の計算の全体像

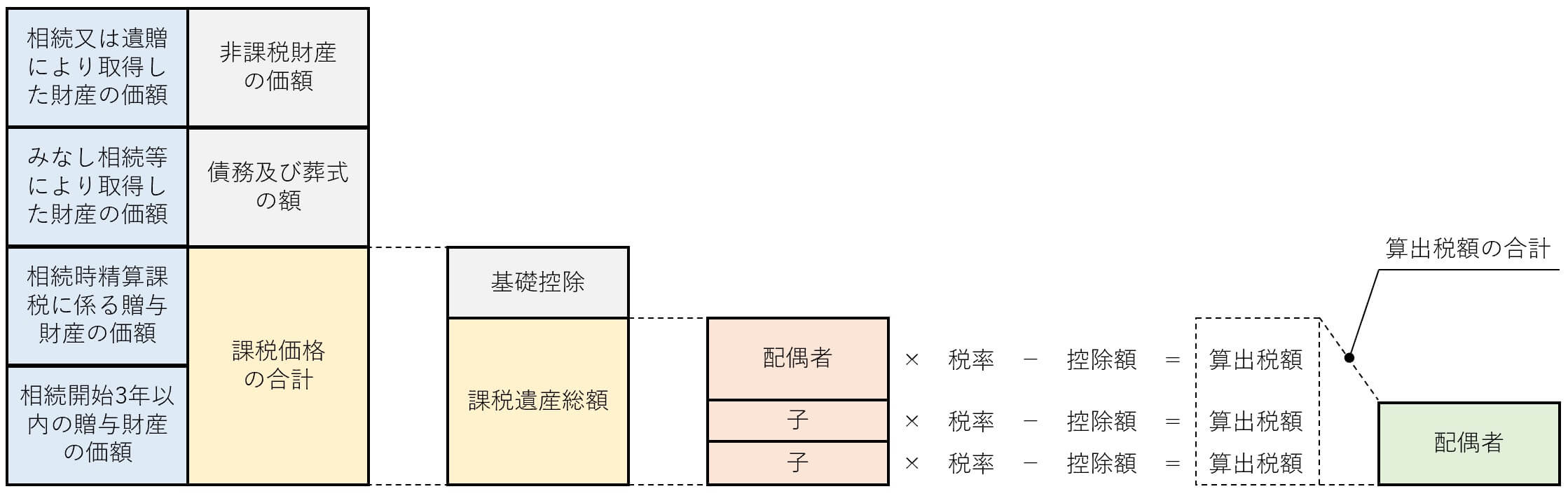

相続税の総額の計算の全体像を表したものが下図になります。

相続税の計算方法は、次のとおりです。

1. 各人の課税価格の計算

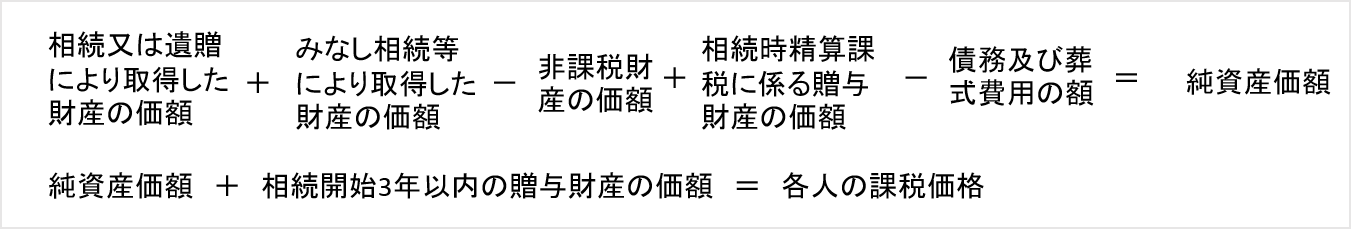

相続、遺贈や相続時精算課税に係る贈与によって財産を取得した人ごとに各人の課税価格を計算します。

注1 「相続や遺贈によって取得した財産の価額」には、みなし相続財産の価額が含まれ、非課税財産の価額が除かれます。

注2 「債務・葬式費用の金額」を差し引いた結果、赤字のときは零とし、その上で「相続開始前3年以内の贈与財産の価額」を加算します。

2. 相続税の総額の計算

① 各人の課税価格を合計して、課税価格の合計額を計算します。

各相続人の課税価格の合計 = 課税価格の合計額

② 課税価格の合計額から基礎控除額を差し引いて、課税される遺産の総額を計算します。

課税価格の合計額 - 基礎控除額(3,000万円 + 600万円 × 法定相続人の数)= 課税遺産総額

注1 法定相続人の数は、相続の放棄をした人がいても、その放棄がなかったものとした場合の相続人の数をいいます。

注2 法定相続人のなかに養子がいる場合の法定相続人の数は、次のとおりとなります。

注2-1 被相続人に実子がいる場合は、養子のうち1人までを法定相続人に含めます。

注2-2 被相続人に実子がいない場合は、養子のうち2人までを法定相続人に含めます。

③ 上記ロで計算した課税遺産総額を、各法定相続人が民法に定める法定相続分に従って取得したものとして、各法定相続人の取得金額を計算します。

課税遺産総額 × 各法定相続人の法定相続分 = 法定相続分に応ずる各法定相続人の取得金額(千円未満切り捨て)

④ 上記ハで計算した各法定相続人ごとの取得金額に税率を乗じて相続税の総額の基となる税額を算出します。

法定相続分に応ずる各法定相続人の取得金額 × 税率 = 算出税額

➄ 上記ニで計算した各法定相続人ごとの算出税額を合計して相続税の総額を計算します。

各法定相続人ごとの算出税額の合計=相続税の総額

相続税の速算表

3. 各人ごとの相続税額の計算

相続税の総額を、財産を取得した人の課税価格に応じて割り振って、財産を取得した人ごとの税額を計算します。

相続税の総額 × 各人の課税価格 ÷ 課税価格の合計額 = 各相続人等の税額

4. 各人の納付税額の計算

各相続人等の税額から各種の税額控除額を差し引いた残りの額が各人の納付税額になります。

ただし、財産を取得した人が被相続人の配偶者、父母、子供以外の者である場合、税額控除を差し引く前の相続税額にその20%相当額を加算した後、税額控除額を差し引きます。

なお、子供が被相続人の死亡以前に死亡しているときの孫(その子供の子)については、相続税額にその20%相当額を加算する必要はありませんが、子供が被相続人の死亡以前に死亡していない場合の被相続人の養子である孫については加算する必要があります。

各種の税額控除等は次の順序で計算します。

注 相続時精算課税分の贈与税相当額を控除した結果、赤字の場合又は「0」のときには、医療法人持分税額控除額は「0」となります。

※ 各相続人等の納付すべき税額が赤字の場合

赤字となった金額(マイナスは付さない)-相続時精算課税分の贈与税の計算をする際、控除した外国税額=還付を受けることができる金額